~固定資産や減価償却費って何ですか?~

個人事業主の方が新たに事業を始めたり、会社で経理の仕事を始めた方にとって、固定資産や減価償却費が、最初の頃につまずくことではないでしょうか。

今回は、この2つがどういうものか、解説します。

☆この記事で得られること

- 固定資産や減価償却費の意味がわかる

- 減価償却費の基本的な計算方法がわかる

固定資産と減価償却費の意味

固定資産とは、個人事業主や会社が長期間にわたって使用する資産のことで、貸借対照表に計上します。

具体的には、建物、機械装置、車両などです。

これらの資産は、使用期間にわたって少しずつ費用として計上します。これを減価償却費といい、損益計算書に計上します。

一部を除いて、購入したときにまとめて費用にすることはできません。

建物は使用することによって劣化します。

一方で、土地は使用や時の経過によって価値がなくなることはありません。そのため、土地は減価償却しません。

不動産投資で減価償却費による節税を謳っていることがありますが、土地は対象外です(建物でもよく考えてから投資しましょう)。

固定資産に計上、減価償却費に計上

要するにどっち?

過去に、「固定資産を計上することと、減価償却費を計上すること、要するにどっちなの?」と聞かれたことがあります。

目先の処理を済ませるなら「固定資産です」と言えますし、将来も考慮するなら「減価償却費です」とも言えます。

固定資産は長い年数をかけて、減価償却費によりほぼ全てが費用になります。

いったん固定資産を経由して、減価償却費を計上しているとも言えます。

なぜそんな回りくどいことをするのでしょうか。

まとめて減価償却費にすれば楽じゃないか、という意見があるかもしれません。

しかし、個人事業主、会社両方の運営上、そうもいきません。

長期間使用する資産は、たいてい高額です。

その高額な支払いをまとめて減価償却費にしたら、利益は吹き飛びます。

その資産を購入したのは長期間使用して、将来にわたって利益を生むことが目的のはずです。

その結果、よくわからない黒字や赤字になってしまいます。

また、これにより利益調整もできてしまいます。

こういったことを防ぐために、減価償却費の考え方が使われています。

なお、当時は「固定資産です」と答えました。固定資産を購入したときの話でしたので。

処理が済んだ後、減価償却費の説明をさせていただきました。

減価償却費の計算方法

では、具体的に減価償却費の計算に入っていきます。

具体例があった方が良いので、今回は個人事業主の斉藤さん(仮称)が、とても高価なノートパソコンを1月に購入して、同月に使い始めたことにしましょう。

40万円したので、購入したときに固定資産計上しました。きっと高性能なのでしょう。

この計算には、以下2つの情報が必要です。

- 償却方法

- 耐用年数

1.償却方法は、主に以下の2種類があります。

- 定額法

- 定率法

償却方法は、税務署に「この方法で減価償却したい」と届出しない場合には、法律上どれを使用するか決められています。

個人事業主と会社で法律上の扱いが異なりますので、事前に確認しましょう。

なお、個人事業主の場合は、届け出しない場合には定額法になります。

斉藤さんは届け出していないので、パソコンの償却方法は、定額法となります。

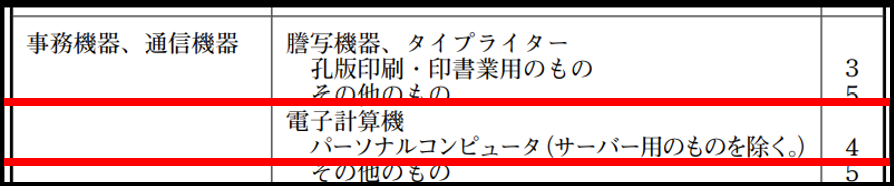

2.耐用年数は、中小企業や個人事業主は、主に国が示している耐用年数表を使用します。

年数が決められていることにも理由があります。

皆が自由に「じゃあ、2年で」や「じゃあ、40年で」だと、この減価償却の制度の意義が揺らいでしまいます。それを防ぐために、耐用年数が決められています。

斉藤さんのパソコンの場合、耐用年数は4年となります(主な減価償却資産の耐用年数表より)。

計算に必要な材料はそろいました。

償却方法は定額法、耐用年数は4年です。

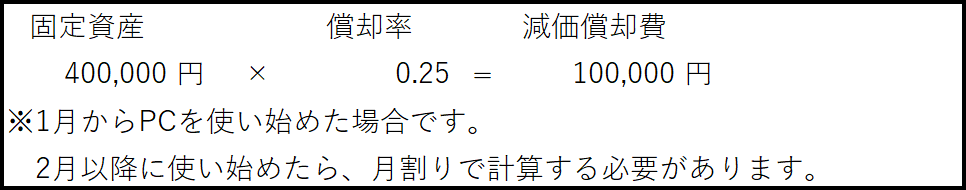

減価償却費の計算にあたり、「償却率」というものを使用します。定額法と耐用年数4年の情報を使って、表に当てはめていきます。

当てはめた結果、今回の償却率は「0.25」です。

計算した結果は、以下となります。

10万円の減価償却費を費用計上することになりました。

以上が減価償却費の計算です。

計算が面倒だな…とも思いますが、減価償却費の計算自体は、最近はソフトが自動で行ってくれますので手計算することはほとんどありません。

減価償却費を計算するうえで大事なことは、適切な償却方法と耐用年数をソフトに登録することです。

あとは自動で計算してくれます。

逆に登録内容を間違えると、減価償却費が正しい金額となりませんので、結果として法人税や所得税が正しく計算されません。

固定資産や減価償却費は、他にも取得価額をどこまで含めるか、資本的支出と修繕費など、注意すべきポイントがたくさんありますが、まずは基本的な考え方を理解していただけると良いでしょう。

井上会計事務所