~キャッシュフローを改善するためのポイントを解説~

預金通帳を見て、お金が思ったより少ないな…と感じることはありませんか。

お金が少ないと感じた方は、ぜひこの記事を読んでみてください。

☆この記事で得られること

- 資金繰りが厳しくなってしまう理由がわかる

- その理由に対する改善策がわかる

企業が存続していくうえで、「利益」と「お金」の2点はとても重要な要素です。

利益があることに安心する一方で、資金繰りを把握しておかないと、ときに大変なことになります。

資金繰りに影響を与える要因

資金繰りに影響を与える主な要因は、以下3点です。

- 売上債権の回収遅れ

- 在庫の滞留

- 仕入債務の早期支払

1.売上債権の回収遅れ

売上100万円があり、その回収が3か月後の場合、3か月間はそのお金が手元にありません。

しかし入金がなくても、経費や給与は発生するため、その売上以外のお金で充当する必要があり、資金繰りが厳しくなる原因になります。

一方、現金販売や前受の場合、資金繰りが改善します。

2.在庫の滞留

商品(在庫)を仕入れた時点でお金を支払います。それはお金が在庫に入れ替わることを意味します。

その在庫を販売しなければ、現金化されません。

経営に関する本に、「適切な在庫水準を意識すること」とよく言われますが、

これはお金が在庫に入れ替わっていて、販売する以外に現金化する道がないためです。

3.仕入債務の早期支払い

在庫の他にも、賃料や人件費といった支払いがあります。

この支払いが、入金より先行してしまうと、資金繰りが厳しくなります。

一方、支払いを遅くする場合、資金繰りが改善します。

支払から回収までの日数を把握する

これら売掛金の入金・在庫の残り具合・債務の支払い の期間を、キャッシュコンバージョンサイクル(CCC)と呼びます。

CCCは、仕入債務を支払った後に、売上債権の回収までにかかる日数を示す指標です。

端的に言うと、資金繰りが安定しているかどうかを表していて、

小売業や製造業のように在庫を抱える業種において重要視されています。

(私自身も事業主として活動してますので、私も気にしています)

CCCは「棚卸資産回転期間+売上債権回転期間-仕入債務回転期間」で計算できます。

CCCが短い企業はお金を早期に回収できていることを意味します。

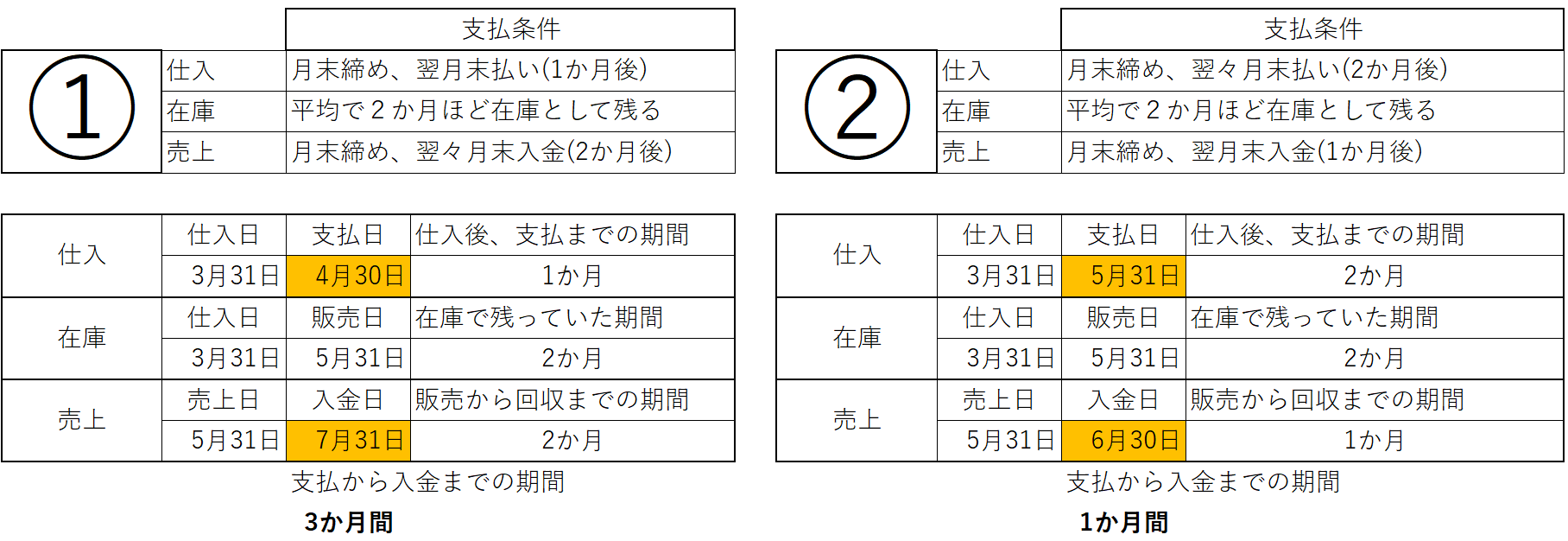

言葉だと中々難しいですので、以下の表をご覧ください。

なお回転期間という難しい言葉を使っていますが、ここでは簡便的に月数で表しています。

①の条件は以下の通りです。

仕入 :月末締め、翌月末払い(1か月後に支払い)

在庫 :平均で2か月間ほど

売上 :月末締め、翌々月末入金(2か月後に入金)

結果、債務の支払は4月30日で、債権の回収は7月31日です。

この3か月間は、お金が出ていった状態で入金がないため、資金繰りの観点からは厳しい状況になります。

一方で②の状況は以下の通りです。

仕入 :月末締め、翌々月末払い(2か月後に支払い)

在庫 :平均で2か月間ほど

売上 :月末締め、翌月末入金(1か月後に入金)

①との相違点は、支払いが1か月延びたことと、入金が1か月早まったことです。

結果、債務の支払は5月31日で、債権の回収は6月30日です。

支払から入金まで、1か月間です。さきほどの3か月と比べると、だいぶ改善されています。

このように、支払や入金のタイミングを変えることで、資金繰りに大きな差が出てきます。

私自身の場合ですと、在庫はほぼ持たない性質の事業ですので、入金と支払のタイミングを意識しています。

CCCの改善方法

CCCは以下3点の組み合わせで改善することができます。

- 債務の支払をできるだけ遅らせる。

- 在庫として持つ期間をできるだけ短くする。

- 売上債権の回収をできるだけ早める。

このように文字で表すことは簡単ですが、実際は取引先が関係してくるでしょう。

特に債務の支払いと売上債権の回収は、交渉が必要になるでしょう。

在庫は、それらに比べてコントロール可能な部分と考えられます。

もし在庫が多いかもしれない、と感じるのであれば、まずそこから着手することがベターでしょう。

お金が手元にあることは、何より安心をもたらします。

少しでもお金が手元に残るよう、取引の流れを見直していきましょう。

井上会計事務所